塑托邦托盘租赁

-

微信扫码进入塑托邦小程序

热议:亏损接近10亿元,申通快递的真实状况如何?

要想保持长久竞争力,未来运营模式的转变或许才是根本之道。

近日,申通快递(002468.SZ)发布了2021年业绩预告,公司预计全年营业收入241亿元至265亿元,同比增长12%-23%;不过增收不增利,营收创出历史新高的同时,归属于上市公司股东的净亏损却高达8.4亿元至9.5亿元,同比由盈转亏,创下了自2016年12月30日深交所借壳上市以来的最差业绩表现。

申通快递的这份成绩单也与行业内其他公司截然相反。

同属快递板块的圆通速递(600233.SH)预计2021年净利润20亿元至22亿元,同比增长13.2%至24.52%,第四季度预计净利润10.46亿元至12.46亿元,同比增长174.68%至227.20%。顺丰控股(002352.SZ)则预计2021年归属净利42亿元至44亿元,同比下降40-43%,但第四季度触底反弹,单季度净利24亿元至26亿元,同比增长39%- 50%,扣非净利14.5亿元至16亿元,同比增长41%-56%。

申通快递为何交出了一份“不一样”的答卷,问题出在哪?

01

资产减值占比较大

从申通快递绩预告看,造成业绩亏损的主要原因有四点。

首先,去年前三季度由于快递行业价格竞争激烈,申通快递为了增强加盟网点的客户拓展和服务能力,适当调整了扶持力度,单票收入有所下降;

其次,前三季度由于受场地搬迁、项目竣工延期等因素影响,整体单量吞吐规模受限,导致运营成本较高,产能利用率较低;

第三,由于去年上半年困难的经营状况,公司加大了融资力度,新增银行借款导致财务费用有所增长;

最后,也是造成此次业绩亏损额较大的最主要原因是,公司基于2021年全年经营业绩、相关资产产生的现金流及经营利润不及预期等因素,对相关资产进行了初步减值测试,其中固定资产处置及减值约7600万元,收购类转运中心等资产商誉减值准备约7亿元,两项合计就高达7.76亿元,具体最终精确数字审计后才能确定。

根据业绩预告,申通快递2021年归属于上市公司股东的净亏损总额为8.4亿元至9.5亿元,此次资产减值占净亏损比例高达81.7%至92.4%。目前,在快递公司披露的业绩预告中,只有申通快递出现相关资产减值情况。

若剔除资产减值事项影响,申通快递2021年预计归属于上市公司股东的净亏损为0.64亿元至1.74亿元。

具体将净亏损按每个季度拆分来看,申通快递一季度亏损8952.15万元,二季度亏损5677.35万元,三季度亏损9159.89万元,亏损总和高达2.38亿元。由此可推算,申通快递前三季度亏损额大于剔除减值后的全年净亏损额,这侧面体现公司四季度业绩发生了反转,预计实际盈利在0.64亿元至1.74亿元,同比增长106.45%至461.29%,是目前A股快递公司里已出业绩预告中四季度表现最亮眼的企业。

这或许也是申通快递公布业绩预告后,股价平稳的最佳解释。

02

业务模式隐患显现

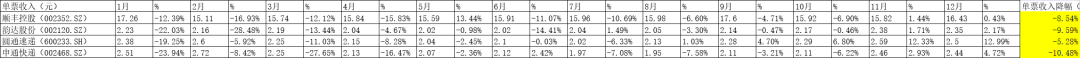

就去年前三季度而言,申通快递在业绩表现、单票收入降幅(-10.48%)等指标都是各大快递企业中表现较差的。

数据来源:WIND、界面新闻研究部

造成这一局面的原因或许是与企业运营模式有关。“通达系”最早都是以加盟制的形式运营,加盟制能让企业以最低的成本迅速取得扩张、短时间内提高市场份额,同时合作方也能自由进出,这种给与合作方灵活度的轻资产模式,在一开始确实让“通达系”掌握了市场话语权。不过,事物都有两面性。

加盟制模式属于“重量轻质”,随着时间的推移、人们对于服务的意识提高,这一模式弊端也逐步显现。末端派送环节管理难服务差、加盟商资本开支意愿差等都是加盟制企业之后面临的隐患,总部对于加盟方的管控不佳将直接影响到末端揽件能力、派送质量以及用户口碑,进而最终落实到业绩层面。快递行业属于同质化程度较高的行业,业绩表现将极大程度取决于公司管控效率,以及用户选择。

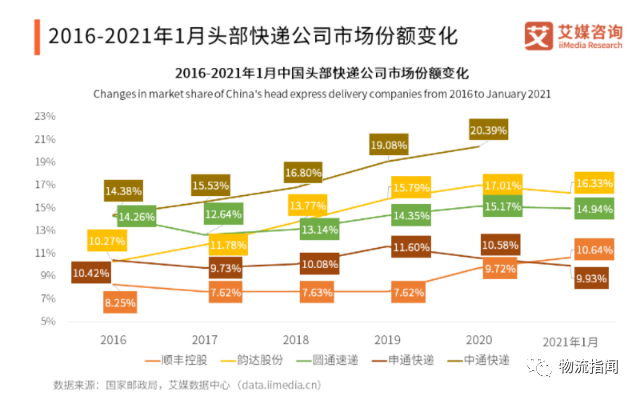

通过近几年市场份额的演变趋势图可以看到,加盟制模式下的申通快递市场份额正逐渐掉队。

数据来源:艾媒咨询

快递业已经逐步向直营转型。顺丰控股目前是100%直营模式,这是历经六年对加盟商的“强收强购”(2002年—2008年)完成的;韵达股份自2012年直营改革后,目前运转中心也是100%直营;中通快递是“中转直营化”的先行者,2020年业务量达170亿单,中转费收入183.3亿元,占到快递业务收入的83.7%,每单中转费收入也远高于通达系其它成员;圆通速递截至2021年在全国范围拥有自营枢纽转运中心75个,也远高于拥有48个自营枢纽转运中心的申通快递。直营化能带来高效的运转效率,这将是未来发展的趋势。目前,申通快递的自营枢纽转运中心比例仅约59%,从直营化率可以看到申通快递已落后。

虽然去年第四季度申通快递的业绩得到修复,但要想保持长久竞争力,未来运营模式的转变或许才是根本之道。

来源/界面新闻

作者/杨马可

下一篇:一线:送外卖,能做多久?

关注塑托邦微信小程序

随时随地租用托盘

随时随地归还托盘